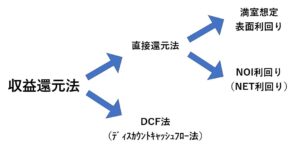

NOI利回り(NET利回り)とは?

人によって言い方が変わりますが、NOI利回りと、NET利回りはほぼ同じ意味です。

まず、NOI(営業純利益)とは、満室想定家賃収入から、空室・運営費などを差し引いた、正味の手取り額のことになります。

【満室想定家賃収入】ー【空室】ー【運営費(OPEX)】

=営業純利益(NOI)

例えば、1棟賃貸マンションで、1年間の収入が1,000万円(満室想定家賃収入)だとします。

実際のマンション経営では、空室期間や、運営費(固定資産税・修繕費・火災保険など)がマイナスとなります。

では、2つの1棟賃貸マンションで比較をしてみます。

まず、「立地条件が良い築浅物件」だと、空室・運営費ともに少なく、NOI(営業純利益)は800万円となりました。

「立地条件の良い築浅物件」

【10,000,000(満室想定家賃収入)】ー【500,000(空室)】ー【1,500,000(運営費)】

=【8,000,000(営業純利益)NOI】

次に、「立地条件が悪い築古物件」だと、空室・運営費ともに多く、NOI(営業純利益)は650万円となりました。

「立地条件の悪い築古物件」

【100,000,000(満室想定家賃収入)】ー【1,000,000(空室)】ー【2,500,000(運営費)】

=【6,500,000(営業純利益)NOI】

この様に、満室想定家賃収入が同じ1,000万円でも、立地・築年数・競合物件・収益物件の設備が変われば、NOI(営業純利益)は大きく変わります。

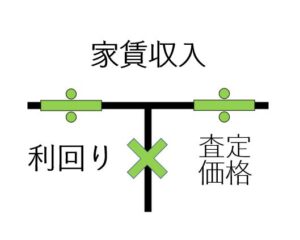

満室想定家賃収入だけでは正確な査定ができないため、NOI(営業純利益)から、査定する方法があります。

「計算式」

NOI(営業純利益) ÷ 利回り = 査定価格

今回の事例で、投資利回りが10%の場合、

「立地条件の良い築浅物件」 800万円 ÷ 10% = 8,000万円(査定価格)

「立地条件の悪い築古物件」 650万円 ÷ 10% = 6,500万円(査定価格)

となり、査定価格が大きく変わってきます。

このように、NOI(営業純利益)を理解して、不動産の売却・購入の判断を行うと、相場より安く売ってしまう、高く買ってしまうことを防ぐことが出来ます。

また、NOI(営業純利益)は、REIT(リート)や投資信託会社のファンドが投資判断を行う、世界共通の指標となっています。

本来は、NOI(営業純利益)を出すためには更に細かく項目分けしますが、一般の方は、空室・運営費が分かれば問題ないかと思います。

NOI利回りの良いところは、このように収益物件の本当の収益性を計ることができます。

ただ欠点としては、空室・運営費などを計算しないといけないため、時間がかかることです。また、不動産管理会社が空室・運営費を改善する努力や考え方をもっていないと、不動産管理会社に問い合わせても把握してない場合が多くみられます。